이동평균선 - 3편 이평선 단점

이동평균의 단점

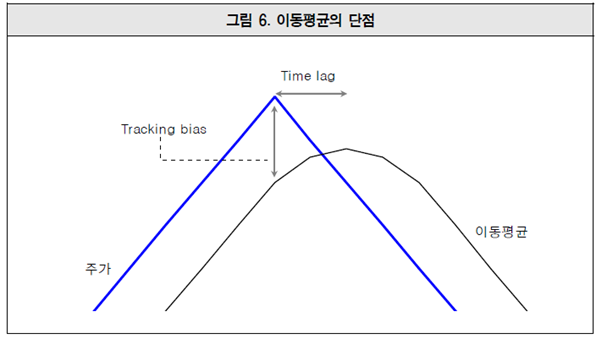

후행성

이동평균을 계산하기 위하여 이용되는 데이터(가격, 거래량, 거래대금 등)는 모두 과거의 변수이다. 때문에 이를 재가공한 이동평균은 당연히 원래 데이터보다 늦게 반응하는 문제를 가지고 있을 수 밖에 없다.

이를 ‘후행성(後行性)’이라고 하는데, 이동평균이 갖는 가장 큰 단점으로 지적된다.

한편 이 ‘후행성’은 다시 ‘추적오차(Tracking bias)’와 ‘시차(Time lag)’의 2가지로 나뉜다.

추적오차(Tracking bias)와 시차(Time lag)

추적오차(Tracking bias)란 이동평균과 가격과의 차이를 의미한다. 추적오차는 지속적으로 커지기 보다는 일정한 수준 범위 내에서 커지고 좁혀지는 것을 반복한다.

이는 가격이 평균에 회귀하는 속성을 가지고 있기 때문이다. 이동평균선과의 이격도(Disparity) 같은 지표는 이 추적오차를 이용한 것이다.

한편 ‘시차(Time lag)’란 가격의 추세가 바뀌었음에도 불구하고 이동평균선의 방향은 뒤 늦게 바뀌는 현상을 말한다. 일반적으로 단기 이동평균선보다는 장기 이동평균선에서 이러한 ‘시차’의 문제가 더 분명하게 나타난다.

추적오차와 시차의 개선과 한계

추적오차를 극복하기 위해 이용되는 방법 중 하나는 이동평균을 lead, 즉 전방이동 시키는 것이다. 예를 들어 20일 이동평균선을 10일 앞으로 이동시켜 가격과 비교하는 방법이다. 반면 시차를 개선하기 위해서 적용되는 방법은 이동평균은 lag 시키는 것, 즉 후방이동하는 것이다. 앞서 예와 반대로 20일 이동평균선은 10일 뒤로 이동시키는 것이다.

그러나 lead와 lag은 이동평균의 단점을 근본적으로 개선하는 데는 한계가 있다.

실제 lead기법은 기준이 되는 이동평균선보다 더 긴 기간의 장기 이동평균선을 이용하여 추세전환을 확인하는 방법과 크게 다르지 않고, lag 기법은 반대로 상대적으로 기간이 짧은 단기 이동평균선을 이용하여 추세전환을 보다 빨리 포착하는 것과 차이가 없기 때문이다.

결국 이동평균은 그 나름대로의 장점을 최대한 활용하여 이용하거나 보다 적극적으로 이동평균의 단점을 역이용하는 투자판단을 하는 것이 필요하다.

이동평균의 단점을 역이용한 예

후행성 때문에 발생하는 늦은 신호

앞서 지적한 바와 같이 이동평균은 ‘후행성(後行性)’이라는 문제를 가지고 있다.

따라서 추세가분명한 시장에서는 명확한 시그널을 제시하지만 추세가 불분명하거나 변동성이 적을 경우에는 적절한 신호를 주지 못할 경우가 많다.

그러나 ‘후행성’을 逆이용하면 가격이 주는 중요한 정보를 포착해 낼 수 있다. 이동평균선의 교차(cross)기법을 역이용하는 예를 제시하겠다.

Golden cross와 Dead cross

이동평균선간의 교차는 Golden cross(이하 G.C)와 Dead cross(이하 D.C)의 두 가지로 나뉜다.

G.C는 상대적으로 기간이 짧은 단기 이동평균선이 상대적으로 기간이 긴 장기 이동평균선을 상향 돌파하는 현상이며, 일반적으로 상승추세가 강화되는 신호로 인식한다.

반대로 D.C는 상대적으로 단기간의 이동평균선이 장기간의 이동평균선을 하향 돌파하는 현상으로서, 하락추세가 강화

되는 신호로 간주한다.

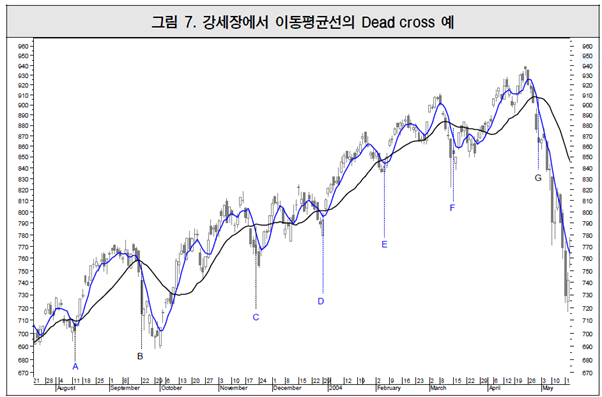

그러나 이와 같은 단순 적용은 문제가 있다. 상승 추세 중에 나타나는 5일과 20일 이동평균선의 Dead cross가 주는 정보

만약 현재 강력한 상승추세가 진행 중이라고 하자.

그런데 어떠한 이유에 의해서 가격이 한동안 조정을 나타내며 이 결과 5일 이동평균선이 20일 이동평균선을 하향 돌파하는 D.C가 발생했다고 하자.

그렇다면 이제 하락추세가 시작될 것인가? 그렇지 않다. 중요한 것은 현재 중기 추세가 상승에 위치해 있는 지 하락 중인지 여부이다.

즉 현재 진행 중인 추세가 상승인지 하락인지에 따라 D.C의 결과는 달라질 수 있는 것이다.

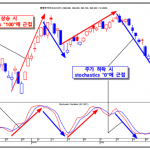

그림 7을 보자. B와 G를 제외하고 나머지 경우에서는 5일 이동평균선과 20일 이동평균선간의 D.C가발생하는 시점이 단기 bottom을 기록하였다.

이와 같이 중기 상승 추세가 진행형일 경우 D.C는 가격이 이미 충분한 조정을 거쳤기 때문에 발생하는 현상일 수 있다. 따라서 강세장이라고 믿는투자자들에게는 D.C 출현은 오히려 주식을 싸게 살수 있는 기회가 되는 것이고, 실제 이때부터 가격이 상승하게 되는 것이다.

이동평균의 교차가 주는 정보 이해하기

따라서 적극적인 투자자라면 다른 Indicator 등을 통하여 추세에 대한 판단을 내린 후, 중기 추세가 상승추세라고 확신할 경우 D.C 출현 시점에 매수에 가담할 수 있다.

그러나 소극적이라면 교차가 발생한 시점을 전후하여 가격 반응을 보고 이에 따라 대응하는 것이 가능하다. 예를 들어 그림 7의 A, C, D, E, F와 같이 D.C가 출현한 이후 가격이 하락을 멈추고 수일(대략 3일)안에 가격이 상승을 시도할 경우 이는 중기 상승추세가 유효한 것으로 판단하여 매수에 가담하고, 반대로 B와 G와 같이 반등에 실패할 경우 조정이 길어질 수 있음을 고려하는 것이다.

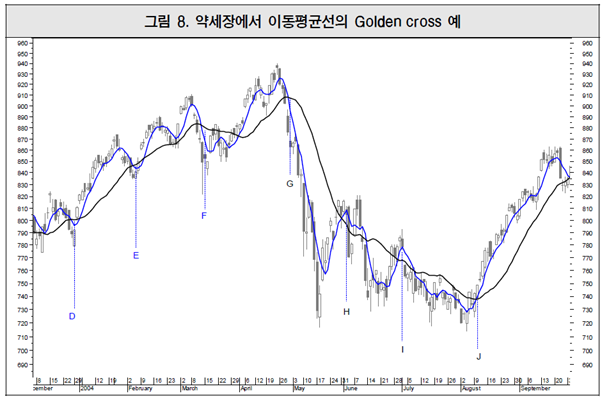

하락 추세 중에 나타나는 5일과 20일 이동평균선의 Golden cross가 주는 정보

하락추세가 진행 중일 경우는 앞서 예와 반대로 적용이 가능하다. 하락추세가 진행되는 국면에서 출현하는 Golden cross는 단기 고점을 형성하는 사례가 자주 있다.

이는 주추세가 하락 중임에 도 불구하고 단기 반등이 연장됐고 이 결과 G.C가 출현하였다면 이는 단기 반등의 한계치 수준 까지 진행됐을 가능성이 높기 때문이다.

그림 8을 참고하자. 그림과 같이 앞서 제시됐던 그림 7의 G시점에서는 Dead cross가 발생한 이후 단기 반등이 나타나지 못하고 하락이 강화됐다. 이 경우 우리는 중기 조정이 시작됐음을 알수 있었다.

그런데 실제 이후 발생하는 H, I 등과 같은 Golden cross에서는 KOSPI의 단기 고점이 출현했음을 볼 수 있다. 즉 이 예는 앞서 지적한 바와 같이 하락추세에서는 G.C가 단기 반등의 한계치를 나타내는 신호로 이용된 것이다.

한편 J시점에서는 다시 추세 변화를 감지할 수 있다. 즉 Golden cross가 발생했는데 H와 I시점과 달리 상승이 지속되면서 상승추세 재진입을 확인해 주었기 때문이다. 이와 같이 이동평균의 ‘후행성’이라는 문제를 역 이용함으로써 우리는 가격 추세의 변화를 포착해 낼 수 있는 것이다.

스토캐스틱 - 1편 기본 및 분석방

스토캐스틱 - 1편 기본 및 분석방

OBV지수 - 기본편

OBV지수 - 기본편